این مقاله ادامه مطالب ساختار نمودارهای شمعی و ستاره ها است اگر مطالب قبلی را نخوانده اید خواهشمندم

به لینک های زیر بروید تا تمامی مطلب این مقاله را بطور کامل درک کنید.

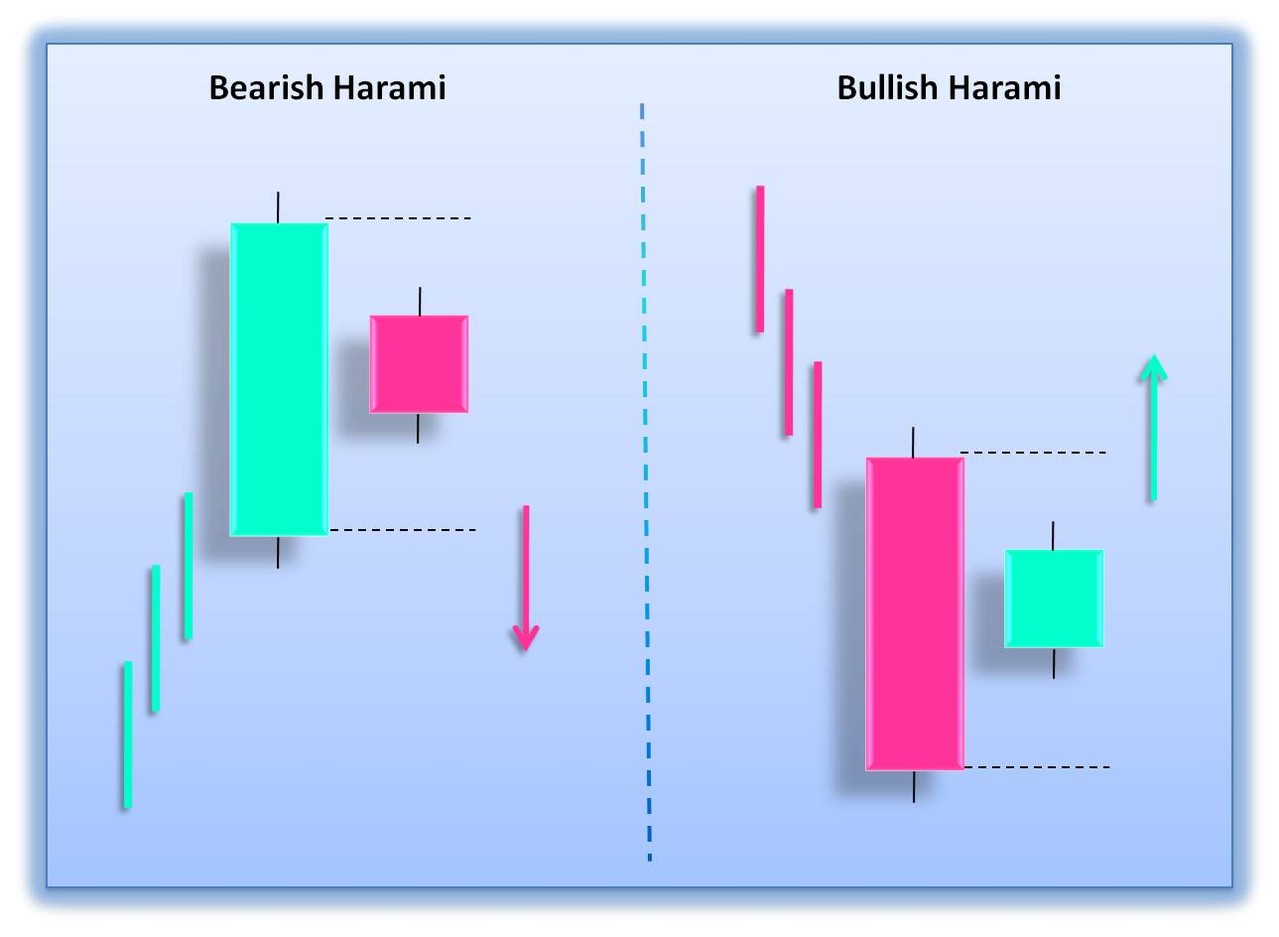

الگوی هارامی ( Harami )

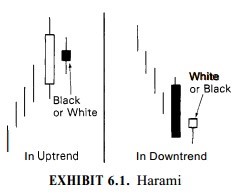

الگوی Harami ( شکل ۶.۱ ) کندلی است با یک بدنه اصلی کوچک که در وسط بدنه اصلی نسبتا قوی روز قبل قرار می گیرد . Harami یک کلمه قدیمی ژاپنی است به معنی باردار یا آبستن . کندل استیک بلند کندل مادر است و کندل کوچک شکل گرفته درون آن بچه یا جنین اوست.

در مقالات قبل ما بحث کردیم که چطور راس چرخان ( Spinning Top ) که بدنه اصلی کوچکی دارد در ساختار های مشخصی مفید واقع می شود . Harami یکی از این ساختارها است . همچون ستاره ها که در مقالات قبل در مورد آنها بحث شد.

الگوی Harami درست برعکس الگوی Engulfing است . در الگوی Harami یک بدنه اصلی کوچک درون یک بدنه اصلی بزرگ شکل گرفته در صورتی که در الگوی فراگیر یک بدنه اصلی بزرگ به دنبال یک بدنه اصلی کوچکتر می آید . همچنین رنگ دو کندل شکل دهنده الگوی فراگیر حتما باید متفاوت از هم باشند در صورتی که در الگوی هارامی این اصل ضرورتی ندارد.

ساختار Harami با الگوی داخل روز ( Inside Day ) غربی قابل مقایسه است . یک Inside Day وقتی اتفاق می افتد که نقاط بالا و پایین وسط محدوده تغییرات روز قبل شکل بگیرند. (شکل ۶.۲)

الگوی Harami معمولا به اندازه الگوهای چکش ، مرد آویزان و یا الگوی فراگیر علامت معکوس قابل توجهی نمی دهد . ظهور Harami یک ترمز برای بازار است . روند قبلی خیلی زود به پایان رسیده و بازار اغلب به یک سکون و آرامش می رسد . در بعضی از مواقع Harami هشدار بالقوه قابل توجهی از تغییر مسیر روند مخصوصا در زمان هایی که بازار در راس است می دهد .

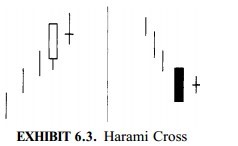

شکل ۳.۶ یک الگوی هارامی متمایز را نشان می دهد که به آن Harami Cross یا هارامی متقاطع نیز می گویند . یک هارامی متقاطع به جای بدنه اصلی یک دوجی در روز دوم خود دارد . هارامی متقاطع به علت این که یک دوجی را در دل خود جای داده یک معکوس ساز مهم و قدرتمند به شمار می رود . هارامی متقاطع گاهی به عنوان الگوی متحجر ( Petrifyng Pattern ) نیز نامیده می شود .

همانطور که در شکل ۶.۱ دیدیم رنگ کندل دوم مهم نیست . شکل اصلی این الگو این است که کندل دوم یک بدنه اصلی کوچک داشته باشد که منصوب به بدنه اصلی قبل باشد ، یا به عبارتی این بدنه اصلی کوچک درون نوسانات بدنه اصلی بزرگتر قبل از خود شکل گرفته باشد .

اندازه سایه ها معمولا هم در Harami و هم در Harami Cross مهم نیست . الگوی هارامی یک ناهماهنگی را در سلامت بازار بیان می کند . بعد از یک حرکت بالا رونده ، یک بدنه اصلی سفید پر انرژی به وجود آمده و به دنبال آن یک بدنه اصلی کوچک مردد شکل می گیرد . این نشان می دهد که حرکت به بالای بالابرنده ها در حال ضعیف شدن است . پس یک بازگشت روند محتمل است .

طی یک حرکت رو به پایین ، فشار سنگین فروش به وسیله یک بدنه اصلی مشکی بلند ظاهر می شود . سپس به دنبال آن یک بدنه اصلی کوچک که نشان از دو دلی بازار است پدید می آید . این می تواند حاکی از یک برگشت روند باشد چون بدنه اصلی کوچک هشداری است از اینکه قدرت پایین آورنده ها تحلیل رفته است .

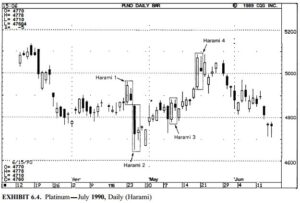

شکل ۶.۴ یک حرکت رو به بالای کوچک که در تاریخ ۱۸ آپریل شروع شده بود را نشان می دهد . Harami اول پایان این روند را خبر داد و سریعا فروش یک جایی که با این هارامی شروع شده بود با هارامی دوم به اتمام رسید .

هارامی سوم در طول روزهای اول ماه می بیانگر این است که چطور الگوی Harami ممکن است مفید باشد حتی اگر یک روند آشکاری وجود نداشته باشد . این هارامی با بدنه اصلی بلند و سفیدی که به دنبال آن یک کندل مشکی کوچک آمد ، شکل گرفت. ( به یاد داشته باشید که رنگ بدنه اصلی دوم در الگوی Harami در هر کجایی که ظاهر شود مهم نیست )

اکنون بازار در یک نقطه تردید است . خرید تا زمانی که این دو دلی با بسته شدن قیمت در بالای Harami سوم اتفاق نیافتد به هیچ وجه پیشنهاد نمی شود .

هارامی شماره ۴ یک الگوی هارامی ناب و کلاسیک بود . یک روند صعودی قبل از کندل استیک بلند سفید آشکار بود . بدنه اصلی کوچک بعدی الگوی Harami را کامل کرد .

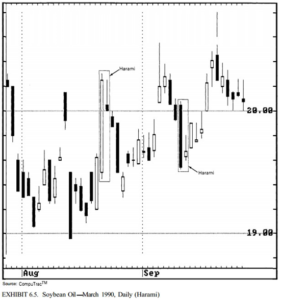

شکل ۶.۵ یک Harami نمونه و عالی را نشان می دهد . هر کدام از بدنه های اصلی کوچک روزهای دوم با بدنه های بلند روز قبل خود مقایسه می شوند .

مفهوم هارامی اول فقدان جنبش و تحرک کافی در بالا بردن روند را از خود نشان داد ، و هارامی دوم اتمام فشار فروش را علامت داد .

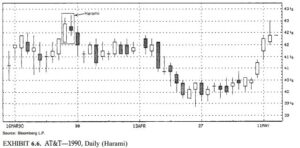

شکل ۶.۶ نشان می دهد که دو کندل استیک الگوی Harami در اواخر مارس ، دو کندل راس بازار شدند . فروش یکجا ادامه داشت تا اینکهیک Bullish Hammer در ۲۴ آپریل این روند را متوقف کرد .

توجه کنید که سایه کندل دوم در الگوی Harami تا بالای بدنه و حتی سایه روز قبل پیش رفت . این در واقع نشان از اهمیتی مهم بین بدنه های اصلی یک الگو دارد نه سایه های آن .

شکل ۶.۷ چارتی را نشان می دهد که در آن یک الگوی فراگیر پایین آورنده در ۷ و ۸ ماه می ریزش عمیقی را برای مارکت رقم زده است . سپس یک هارامی ظاهر شده و بازار را از مسیر پر شیب نزولی آن به جهت ساید تبدیل کرد.

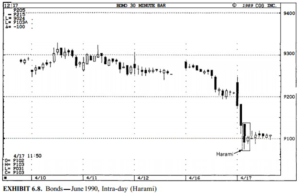

در شکل ۶.۸ کاهش شتابناک قیمت در ۱۷ آپریل با یک هارامی به اتمام رسید و بازار بعد از آن وارد سکون و آرامش شد . مثل هر الگوی معکوس انتها ، این Harami از این احتمال که بازار به خط سیر نزولی خود ادامه دهد ممانعت نکرد . با این حال Harami یک موقعیت را برای بازار خبر داد . مخصوصا که به ما گفت حداقل در زمان شکل گیری Harami فشار رو به پایین فروش فروکش کرده است .

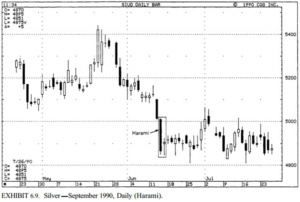

شکل ۶.۹ یک نمونه خوب از یک روند نزولی پرشتاب است . بعد از شکل گیری Harami بازار به یک نوار ساید و جانبی تغییر مسیر داد . هارامی به طور جدی یک حرکت رو به بالا را تضمین نکرد . بعد از یک Harami معمولا بازار با داخل شدن به یک باند متراکم و خنثی شروع به استراحت می کند .

توجه داشته باشید تمامی این مثال ها را برای خود در چارت های اصلی تست کنید و نگاه کنید ،

بهترین سایتی که میتوانید در زمینه چارت ها به خوبی آن ها رو به صورت لحظه نگاه کنید سایت تریدینگ ویو می باشد.